- توضیحات

- نوشته شده توسط سارا اسماعیلی

- دسته: Uncategorised

- بازدید: 6407

- توضیحات

- نوشته شده توسط سارا اسماعیلی

- دسته: Uncategorised

- بازدید: 6280

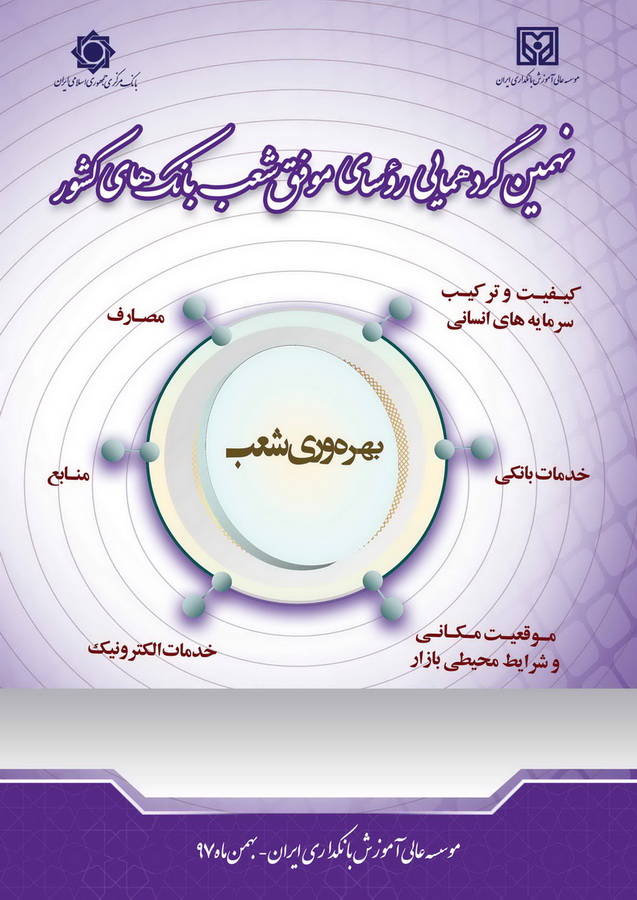

با عنايت به نقش مهم رؤساي شعب بانك ها در موفقيت و پيشبرد استراتژي ها و برنامه های بانك ها در نيل به اهداف نهايي سياستگذار پولي و بانكي، مؤسسه عالي آموزش بانكداري ايران همواره كوشش نموده است علاوه بر برنامه هاي آموزشي بلند مدت و آموزش هاي حرفه ای و تخصصي، در راستاي اهداف و وظايف آموزشی و پژوهشي خود افزون بر "همايش هاي سالانه بانكداري اسلامي"، سمینارها و کارگاه های آموزشی و نشست های تخصصي، "گردهمایی رؤساي موفق شعب بانك هاي كشور" را نیز همه ساله برگزار نماید. این گردهمایی با هدف ایجاد بستر و فرصت مناسب برای تعامل و انتقال تجربه ها و دست آوردها بین رؤسای موفق شعب و دیگر مدیران شبکه بانکی کشور و همچنین قدردانی و تکریم رؤسای موفق شعب بانک ها و مؤسسات اعتباری کشور برگزار می شود. این رویداد همچنین فرصت مناسبی فراهم می آورد تا آخرین تغییر و تحولات در حوزه بانکداری در سطح شعب مطرح و دیدگاه های مدیران ارشد نظام بانکی کشور در این خصوص به مخاطبین ارائه شود.

امروزه معیارهای مختلفی برای سنجش عملکرد سازمان ها وجود دارد که بهره وری شامل کارایی و اثربخشی از مهم ترین این معیارها هستند. طبق تعریف، کارایی، انجام درست کارها و اثربخشی، انجام کارهای درست، و بهره وری حاصل کارایی و اثربخشی است. به عبارت دیگر، می توان بهره وری را سنجش و ارزیابی نتایج فعالیت های یک سازمان نسبت به اهداف و منابع مصرفی آن تعریف کرد. بنابراین، بهره وری، عامل کلیدی در موفقیت و پیشرفت بانک ها در محیط رقابتی آنهاست. اصولاً مدیـران بانک ها باید پیوسته در راستای اصلاح و بهبود روش های تولید و ارائه انواع محصولات و خدمات بانکی، بودجه بندی، بازاریابی، مدیریت سرمایه انسانی و افزایش بهره وری بانک خودحرکت کنند.

یکی از راهکارهای اساسی که بانک ها از آن طریق می توانند به این مهم دست یابند، بهبود بهره وری شبکه شعب خود است.

با توجه به اهمیت موضوع بهره وری شعب بانک ها و مؤسسات اعتباری کشور، با همفکری اعضای شورای راهبردی و کمیته علمی، شعار نهمین گردهمایی رؤسای موفق شعب بانک های کشور "بهره وری شعب"تعیین شد. سپس، به منظور شناسایی رؤسای برتر شعب بانک ها و مؤسسات اعتباری کشور، با نظرداشت معیارهای مرتبط با موضوع گردهمایی، معیارهای مشخصی به وسیله کمیته علمی احصاء و در اختیار بانک ها و مؤسسات اعتباری قرار گرفت تا انتخاب رؤسای برتر بر این اساس صورت گیرد.

امید است دستاوردهای این گردهمایی بتواند در بهبود عملکرد و نظام انگیزشی کارکنان شبکه بانکی کشور، به ویژه کارکنان شعب بانک ها موثر باشد.

فرشاد حیدری

رئیس مؤسسه عالی آموزش بانکداری ایران

- توضیحات

- نوشته شده توسط support

- دسته: Uncategorised

- بازدید: 6734

بخش پنل کاربری، سفارش دوره ها و فروشگاه کتاب در حال انجام تغییرات و بروزرسانی می باشد.

خواهشمندست روز آینده جهت دریافت خدمات مراجعه نمایید.

از شکیبایی شما سپاسگزاریم.